Bu yazı birbirine sıkıca bağlı üç konuyu ele alarak okuyucuyu bir ticari gemi alım-satım kararı öncesi dikkate alınması gereken ekonomik faktörler bağlamında aydınlatmayı amaçlamaktadır. Bu konulardan ilki, ikinci el ve yeni inşa gemilerin fiyatlarını belirleyen ekonomik faktörler, ikincisi gemi alım satım piyasasının ana oyuncuları ve rolleri, üçüncüsü ise bir gemiyi satın almaya ve satmaya karar vermek için ihtiyaç duyulan “eder” kavramıdır. Bu çerçevede ikinci el ve yeni inşa piyasaları arasındaki fiyatlandırma faktörlerine ilişkin farklar açıklanmaya çalışılmış, bir gemi yatırımcısı için bunun anlamı vurgulanmıştır. Bir gemiyi satın almaya değip değmeyeceği, piyasa fiyatı (değeri) ve ederi üzerinden örnekleme yapılarak irdelenmiştir.

Gemi alım ve satımı denizcilik işletmelerinin önde gelen hayati kararlarındandır. Kargonun bollaştığı bir piyasada hazır gemilere sahip olmak bir işletmecinin yüksek kazanç elde edebilmesi için kritiktir. Tam tersi, filo kapasitesinin atıl halde kalması ise ciddi zararla sonuçlanabilir. Rekabet piyasasında bir malın veya hizmetin fiyatı arz-talebe göre belirlenir. Belli bir kargoya olan talep, bu kargoyu taşıyan gemi tipine talebi, dolayısıyla gemi kira ücretlerini/navlunu, bu da doğal olarak ilgi gemi tipinin piyasa değerini artırmaktadır. Kitlesel gemi alım-satım eğilimi fiyatlamada denge noktasının hızla değişmesine katkı sağlamaktadır. Kargo piyasasındaki daralma navlun piyasasında sert düşüşlere sebebiyet verirken, bazı gemilerin alargaya çekilmesini, sürecin uzaması ise bazılarının zamanından önce hurdaya gönderilmesini tetikleyebilir. Piyasada gemi bolluğu oluştuğundan ve yatan gemi ciddi bir gider kalemine dönüştüğünden, bazı gemileri ederinin altında çok uygun fiyatlara satın alma fırsatları doğmaktadır. Piyasa değeri düşük dahi olsa bir geminin ederinin yüksek olabileceği düşünülür. Zira gün gelecek, o gemi belki de ederinden yüksek bir piyasa değerine ulaşacaktır. Eder kavramı bu yazının temelini oluşturmaktadır. Geminin gelecekte sahibine sağlayacağı pozitif nakit akımının/akışının büyüklüğü geminin bugünkü ederini belirlemektedir. Bu çerçevede piyasa değeri bir referans değer, bir eşik noktasıdır. Ederi piyasa değerinin üstündeyse piyasadaki bir geminin satın alınması, tam tersiyse filodaki geminin elden çıkartılması fikri işletmeciyi düşündürmelidir. Navlun piyasalarının oynaklığı dikkate alındığında bu irdeleme sürecinin sadece kriz/fırsat dönemlerinde değil, periyodik olarak yapılması kaçınılmazdır.

Bir gemiyi doğru zamanda ve fiyatta almak ve satmak bir müteşebbisin temel amacı olan servet edinme için kritik husustur. Piyasa değeri bağlamında aynı gemiyi zamana ve koşullara bağlı olarak örneğin 20 Milyon (M) Amerikan dolarına (Dolar) da 30 M dolara da satın almak mümkündür. Geminin hangi fiyattan satın alındığı bu geminin işletme getirisinin ne olacağına etki etmez. Varsayımsal bir örnekle kabaca açıklarsak, geminin 20 M dolara satın alındıktan sonra 5 sene boyunca işletilmiş olduğunu, gemi sahibine 7 M dolar operasyonel kazanç sağladığını kabul edelim. Akabinde ikinci el piyasasında 15 M dolara satılmış olsun. Kaba bir hesapla nakit çıkışı 20 M dolar, nakit girişi 22 M dolardır. Beş sene sonunda gemi sahibinin serveti 2 M dolar artmıştır. Gemiye 30 M dolar ödenseydi nakit giriş çıkışı arasında 8 M dolar negatif sonuç oluşacak, gemi sahibinin serveti azalacaktı. Bu açıdan bakıldığında gemi alım-satımı veya hurdaya çıkartımı bir yatırım projesi değerlendirme konusudur ve projenin başarılı olması büyük oranda gemiyi alırken ve/veya satarken kazanmaya bağlıdır. Bu hususu ilerleyen satırlarda detaylı inceleyeceğiz. Ancak öncesinde “yeni inşa” piyasasının ikinci el piyasasına nasıl bir öngörü imkanı sağlayabileceğini incelemekte fayda var.

Yeni inşa kavramı, sıfırdan yepyeni bir gemi inşa etmeyi ifade eder. Bu bağlamda öncelikle bir yeni inşa kararının uygulamada nasıl verildiğine göz atalım. Dünya çapında yeni inşa faaliyeti gösteren çok sayıda tersane mevcuttur. Bunlar irili ufaklı olup genellikle belli gemi tipi inşasında uzmanlaşmışlardır. Ticari bir yeni inşa, gemi işletmecisinin ihtiyaçlarına uygun bir gemi tipi seçmesi ve pek çok özelliğini kendisinin belirlemesiyle başlar. Çoğunlukla kendini kanıtlamış bir tasarım seçilir. Tasarım belirleme süreci gemi işletmecisi (sipariş sahibi/donatan), gemi alım-satım brokeri (broker) ve tersanenin katılımı ile sonuçlandırılır. İstenen tasarımı rekabetçi fiyat ve ödeme koşullarıyla sağlayabileceğine kanaat getirilen tersane seçilir ve yeni inşa sözleşmesi imzalanır. Geminin ana makinesi, yardımcı makineleri ve diğer donanımının teknik özellikleri tasarımcı tarafınca belirlenmekle birlikte hangi marka model ürünlerin yeni inşa üzerinde bulunacağı sipariş sahibinin kararına bağlıdır. Bununla birlikte geminin klas kuruluşu ve notasyonu da sipariş sahibinin istekleri doğrultusunda belirlenir. Diğer bir deyişle, bir yeni inşa yatırımcının siparişine tabidir. Tersane verilen siparişin sözleşme koşullarına uygun inşasından sorumludur. İkinci el piyasası bağlamında bu durum şu anlama gelir: Tersaneler genel olarak ikinci el piyasasındaki fiyat hareketleriyle ilgilenmezler. Yeni inşanın fiyatını belirlerken geminin inşa maliyetine odaklanırlar. Farklı evsaftaki çeliklerin miktarı, donanımın maliyeti, işçilik gideri, tersanenin bir kısım genel gideri gibi yeni inşa ve tersane giderleri, bir miktar beklenmedik gider ve kar payı eklenerek fiyat oluşturulur. Akılda tutmak gerekir ki bir tersane kapasitesinin tamamını kullanmaya odaklanır. Bir yeni inşayı bitirir bitirmez bir yenisinin inşasına başlamayı hedefler. Zira mevcut kapasite verimliliğinin altına düşmesi, yetkin iş gücünün en azından bir kısmının atıl kalmasına sebebiyet verecektir. Bu durum bir tersanenin ikinci el piyasasına bakarak yeni inşa fiyatı belirleyebilme lüksünü törpüler. Yeni bir siparişe başlama hedefi tersaneyi diğer tersanelere nazaran mümkün mertebe rekabetçi fiyat oluşturmaya teşvik eder. Sipariş alamama ihtimalinde tersane işgücünde azalmaya gitmek zorunda kalacak ya da elinde yeterli sipariş olmadığı halde kendi yeni inşa projesine başlayacaktır. İkinci el gemi fiyatlarının yüksek seyrediyor olması bir tersaneyi sipariş almaksızın kendi gemi inşa projesine başlama kararı almayı düşündürse de bu bir tersane faaliyeti kararı değil, tersanenin yatırımcı kimliğine soyunarak alabileceği bir karardır. Yeni inşa tamamlandığında o günkü ikinci el piyasa fiyatları artık ikinci el gemi konumuna evrilen yeni inşanın fiyatını belirleyecektir. Tersanelerin hedefi ikinci el gemi yatırımı yapmak değil, sipariş ile yeni inşa faaliyeti gerçekleştirmektir. Diğer taraftan, Dünya tersaneciliğinde kapasite aşımı söz konusu ise ikinci el gemi piyasasında benzer özellikte gemilerin fiyatları tek belirleyici olmasa da referans olarak dikkate alınabilir. Netice itibariyle denilebilir ki yeni inşa fiyatları tersanecilik sektörünün kendi iç dinamiklerine tabidir.

Özetlersek, ikinci el gemi piyasasında bir geminin fiyatı taşıdığı kargoya, dolayısıyla onu taşıyan gemiye talep ile şekillenir. Yüksek talep, ikinci el fiyatlarını şişirirken kargo piyasasının geleceğine yönelik beklentiler yeni inşa siparişlerini tetikleyebilir. Kargo talebinin ve ilgi ürün arzının artmasına yönelik beklenti yeni inşa sipariş niyetlerini doğal olarak artıracaktır. Yeni inşa piyasası ise kargo veya ikinci el gemi piyasasından farklı işlemektedir. Çelik fiyatları, makine veya diğer donanımların fiyatları ve ödeme koşulları, yetkin iş gücü ve maliyeti gibi üretim maliyet ve giderleri yeni inşa fiyatını belirleyen etkenleridir.

Yeni inşa ve ikinci el gemi piyasaları arasındaki büyük oranda bağımsız ilişki, gemi işletmecileri için kritik bir gösterge olarak kullanılabilir. İkinci el piyasasında alım-satım yapmadan önce yeni inşa fiyatları kontrol edilmelidir. Navlun piyasasının yükseldiği dönemlerde ikinci el gemi fiyatı benzer yeni inşa fiyatını geçebilir. Piyasada 30 M dolara satılan genç bir geminin yeni inşa fiyatının 25 M dolar olduğunu varsayalım. Eğer ikinci el gemi satın alınacak ve yeni inşa süresi bir sene ise aradaki 5 M dolar farkın üzerinde bir bedelin geminin işletilmesi suretiyle bu süre zarfında gemi sahibinin servetine katılması gerekir. Zira bir sene sonra iki benzer gemi aynı piyasada benzer nakit akımlarına tabi olacaklardır.

Yatırım Projesi Değerleme (Eder Tespiti)

Broker, alıcı ve satıcı donatanlar veya donatan/yatırımcı-tersane ilişkisinde aracıdır. İkinci el gemi piyasasına hakim, tersanelerin yetkinliklerini bilen kişi veya kuruluşlardır. Gemi alım-satım sözleşmesi düzenlemekte tecrübelidirler. İkinci el gemi piyasa değeri veya yeni inşa sözleşme değeri üzerinden komisyon alarak gelir elde ederler. Geminin ederinin ne olduğu doğal olarak brokerin ilgi alanına girmez. Geminin ederinin piyasa fiyatından düşük olması satışa aracılık etmesini engellemez. Ederi tespit etmek donatanın sorumluluğunda ve çıkarınadır.

Gemi alım-satımı varlık değerleme uzmanı gözüyle bir yatırım projesi olarak kabul edilir. Yatırım projeleri değerlendirilirken proje sahibinin negatif ve pozitif nakit akımları dikkate alınır. Negatif nakit akımı yatırımcının cebinden çıkan, pozitif ise cebine giren para transferlerini ifade eder. Bir projeye giriş kararı, geleceğe dair pozitif nakit akımlarının negatif nakit akımlarından yüksek olması durumunda verilmelidir. Birden fazla proje var ise daha yüksek getiri sağlayan proje seçilmelidir. Bu çerçevede bir gemi alım projesinde gemi işletmecisinin gemi satın alımına yönelik yapacağı ödemeler ve işletme giderleri negatif nakit akımı oluştururken, navlun geliri ve geminin gelecekte satışından elde edilecek gelir pozitif nakit akımı oluşturur. Bir zaman doğrusunda negatif ve pozitif nakit akımları iç içe geçer. Her bir dönem sonunda negatif ve pozitif nakit akımlarının bakiyesi, gemi sahibinin cebine giren veya cebinden çıkan nakdi ifade eder. Bu nakit bakiyesi “serbest nakit akımı” olarak ifade edilmektedir. Yıl, ay ve benzeri zaman aralıklarını dönem olarak tanımlarsak, her bir dönem için tespit edilen serbest nakit akımı bugünkü değerine indirgenmelidir. Zira belli bir miktar paranın bugünkü değeri gelecekteki değerinden fazladır. Bugünün 1.000 TL’si bir sene sonraki 1.000 TL’den kıymetlidir. Bu çerçevede gelecekte elde edileceği öngörülen serbest nakit akımları bugünkü değerine indirgenmelidir. İndirgeme dönem bazlı bir oran ile yapılır. Bu oran kabaca dönem başına beklenen getiridir. Örneğin: Dolar bazında senelik %15 getiri hedeflediyseniz indirgeme oranı senelik %15 olmalıdır. İndirgenmiş serbest nakit akımlarının toplamına geminin gelecekte beklenen ikinci el veya hurda değeri eklendiğinde “geminin ederi” tespit edilmiş olur. Geminin ederi piyasa fiyatından yüksek ise o gemi satın almaya değerdir.

Yatırım projelerinde iki ana husus mevcuttur. Bunlar, elde edilmesi beklenen navlun getirisini de içeren gelecekteki serbest nakit akımlarının belirlenmesi ve beklenen getiri oranını ifade eden indirgeme oranının tespitidir. İndirgeme oranı tespiti öncelikle ilgi gemi maliyeti ve işletmecinin sermaye maliyetinin belirlenmesini gerektirir. Geminin kredilendirme kaynaklarına ve işletmenin öz sermaye maliyetine göre her bir proje ve işletme için ayrı ayrı tespit edilmelidir. İndirgeme oranı zamana tabi olarak değişiklik gösterebilir. Bir sene sonraki oran ile dört sene sonraki oran farklı olabilir. Örneğin: 2025-2027 seneleri gemi yatırımına dair alınan bir kredinin geri ödemesini içerirken 2028 senesinde kredi kaynaklı maliyet sonlanmış ise 2028 senesi indirgeme oranı diğerlerinden farklı olacaktır. Tespiti sübjektif olan husus, gelecekte beklenen serbest nakit akımlarıdır. Geleceğe yönelik geliri ve gideri öngörmek ileri tarihlere doğru baktıkça zorlaşır, öngörü doğal olarak bulanıklaşır. Yatırımcıların gelecek öngörüleri farklıdır. Nasıl ki aynı hisse senedine eş zamanlı yatırım yapan iki yatırımcının getiri oranı beklentileri aynı değil ise her bir işletmecinin serbest nakit akımı beklentileri farklılık gösterebilir. İşletmeler kendi piyasa tecrübeleriyle uzman görüşlerini harmanlayarak serbest nakit akımlarını öngörürler. Bir gemi yatırımcısı örneğin, beklenen, en fazla ve en düşük serbest nakit akımlarını içeren üçgen dağılımı kullanarak muhtemel senaryolar altında bir geminin ederini belirleyebilir. Ötesinde her bir gelir gider kalemine uygun farklı dağılımlar ve sayısal yöntemler, simülasyonlar yatırımcının riskini düşürmesine yardımcı olur. Bu çerçevede basit bir gemi değerleme örneği aşağıda verilmiştir. Örnekte navlun getirisi, operasyonel giderler, işletme giderleri sabit olarak kabul edilmiştir. İndirgeme oranı senelik %10’dur. Gemi 5 sene boyunca işletilecek, ardından satılacaktır. Gelir-gider tahakkuku sene sonlarında yapılmış kabul edilmiştir.

Gemi satın alım maliyeti: 30 M dolar

Navlun getirisi : 5 M dolar/sene

Operasyonel giderler : 2 M dolar/sene (yakıt, gemiadamı maaş, bakım-onarım vb.)

İşletme gideri : 1 M dolar/sene (beyaz yaka maaş, taşeronlara ödemeler, kurumlar vergisi vb.)

Geminin satışından net gelir: 35 M dolar (5 sene sonra)

Serbest nakit akımı (SNA) = Pozitif nakit akımları – Negatif nakit akımları

Senelik SNA = 5 M – 2 M – 1 M = 2 M dolar

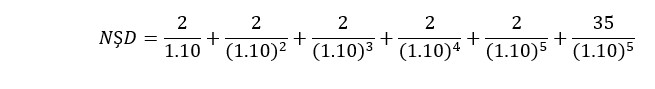

Geminin öngörülen serbest nakit akımlarının Net Şimdiki Değeri (NŞD) hesaplanır. Net Şimdiki Değer geminin ederidir.

Net Şimdiki Değer = 29.3 M dolar

Örnek geminin nakit akımlarının bugünkü değeri, diğer deyişle ederi 29.3 M Dolar olup, satın alım maliyeti (bugünkü piyasa değeri) 30 M Dolar’dan düşük olduğundan, varsayılan öngörüler altında geminin satın alınmaması doğru karar olur. Detaylı bir gemi değerleme çalışması pek çok veri kaleminin dikkate alınmasını gerektirir. Vurgulamak gerekir ki satın alım kararı için geminin ederinin mutlaka piyasa değerinden yüksek olması gerekir. Başa baş eder-piyasa değeri seviyesinden alım-satım kararı almak oldukça risklidir.

Bir gemiyi elden çıkartmak da satın almak kadar doğal bir durumdur. Projenin ticari açıdan nihayetlenmesi gerekiyor ise kararlılıkla yapılmalıdır. Elde bulunan gemi veya gemilerin ederleri periyodik bir şekilde yeniden belirlenmelidir. Gemi ederinin piyasa altında kaldığının tespit edilmesi durumunda geminin satışı konusu gündeme alınmalıdır. Elbette yapılan kontratlar, verilen sözler hızlı bir satışa imkan vermeyebilir. Bununla birlikte düzenli değerlemeler işletmenin stratejik yönetimi için kritik veriler sağlayacaktır.

Bu yazıda donatanın/işletmecinin filosundaki her bir geminin bağımsız birer kar kapısı olduğu varsayılmıştır. Hat (liner) taşımacılığı birden fazla eş gemiye ihtiyaç duymaktadır. Dolayısıyla hat taşımacılığı gemi yatırımlarını kendi dinamikleri doğrultusunda ayrıca değerlendirmek gerekir.

Dr. Selçuk Başarıcı kimdir?

İstanbul Teknik Üniversitesi Denizcilik Fakültesi Gemi Makineleri İşletme Mühendisliği lisans, MBA yüksek lisans ve Deniz Ulaştırma Mühendisliği doktora programlarından mezundur. Gemi acenteliği sektöründe ticari yönetim, gemi inşa sektöründe iş geliştirme, sigortacılık sektöründe nakliyat hasar değerlendirme alanlarında profesyonel olarak çalışmış, Kocaeli Üniversitesi Denizcilik Fakültesi akademik kadrosunda Öğretim Üyesi olarak görev almış, Denizcilik İşletmeleri Yönetimi Bölümünde Deniz Taşımacılığı ve Denizcilik Ekonomisi üzerine dersler vermiştir. Galatasaray Üniversitesi İşletme doktora programında aldığı finans ve muhasebe alanındaki eğitim sonrası varlık değerleme ve sermaye maliyeti konularında çalışmalar yapmaktadır.