Yakıt Fiyatları

Hatırlayacak olursak, Rusya’nın Ukrayna’ya savaş açması sonrasında tüm dünyada panik havası oluşmuş, Brent ham petrol fiyatı 138 doları görmüş, yaklaşık 5 ay boyunca 100 doların üzerinde seyretmişti. Ancak, hem dünyada artırılmaya devam eden faiz oranları, hem de küresel büyüme beklentilerinin gerilemesiyle fiyatlarda normalleşme olmuş, hatta bu senenin haziran ayına kadar Brent petrol 72 dolar seviyelerine kadar gerilemişti. Son üç aydır ise bu düşüşün son bularak yeni bir yükseliş dalgasının başladığını, ham petrolde yeniden 100 dolar seviyelerinin konuşulduğunu görüyoruz. Son dönemde fiyatlardaki bu yükselişe neden olan birkaç önemli sebep var denebilir:

1. OPEC+ grubunun petrol arzında kesintileri 2024 sonuna kadar uzatması (toplamda 3.7 milyon varil kesintiye ilaveten, Suudi Arabistan ilave 1 milyon varil azalttı)

2. Yükselen fiyatlar nedeniyle Rus petrolünün yaptırımlar için belirlenen seviyenin üzerinde kalması (varil başı ham petrolde 60 dolar, dizelde 100 dolar üzeri yaptırıma tabi)

3. Dünyanın en büyük ikinci ekonomisi Çin’den gelmeye başlayan pozitif ekonomik veriler (emlak krizi ve aşırı sıkı pandemi politikaları gibi nedenlerle pandemiden bu yana ekonomik toparlanma gerçekleşmemişti, ancak son perakende satışlar ve sanayi üretim verileri iyileşmeye işaret ediyor, ayrıca diğer major merkez bankalarının aksine faizleri indiriyorlar)

Ham petroldeki bu gelişmelere ilaveten özellikle araba kullananları ve denizcilik şirketlerini ilgilendiren gelişmeler de var. Bunun en başında dizel/gasoil gibi damıtık petrol ürünlerinde (middle distillates) dünya genelinde ilave sıkışıklık olması geliyor. Denizcilikte kullanılan yakıtlara ilişkin 2020 yılı başında yaşanan mevzuat değişikliğinin de katkısıyla (düşen kükürt limitiyle gasoil tüketimi artmıştı) dünya genelinde damıtık petrol ürünlerinde zaten yetersizlik söz konusuydu. Dünyanın en önemli dizel ihracatçısı konumunda olan Rusya’nın savaşa girmesi ve ona uygulanan yaptırımlar nedeniyle bu petrol ürünlerinin dünya genelindeki dağıtımının değişmesiyle durum daha da kötü bir hale gelmiş durumdaydı. Tüm bunlar yetmezmiş gibi, şimdi de Rusya’nın yurtiçi enflasyonu dizginlemek adına dizel ve benzin ihracatını tamamen durdurduğu haberi geldi. Neyseki piyasalar Rusya’nın bu yasağı uzun süre uygulayamayacağını düşünüyor, zira üretimleri yurtiçi tüketime göre o kadar fazla ki, tüm petrol stoklarının Ekim’in başlarında dolacağı öngörülüyor. Yani Rusya, hem yurtiçindeki rafinerilere, hem de ABD ve Avrupa’ya bir miktar gözdağı verdikten sonra muhtemelen bu uygulamayı sonlandıracak gibi duruyor.

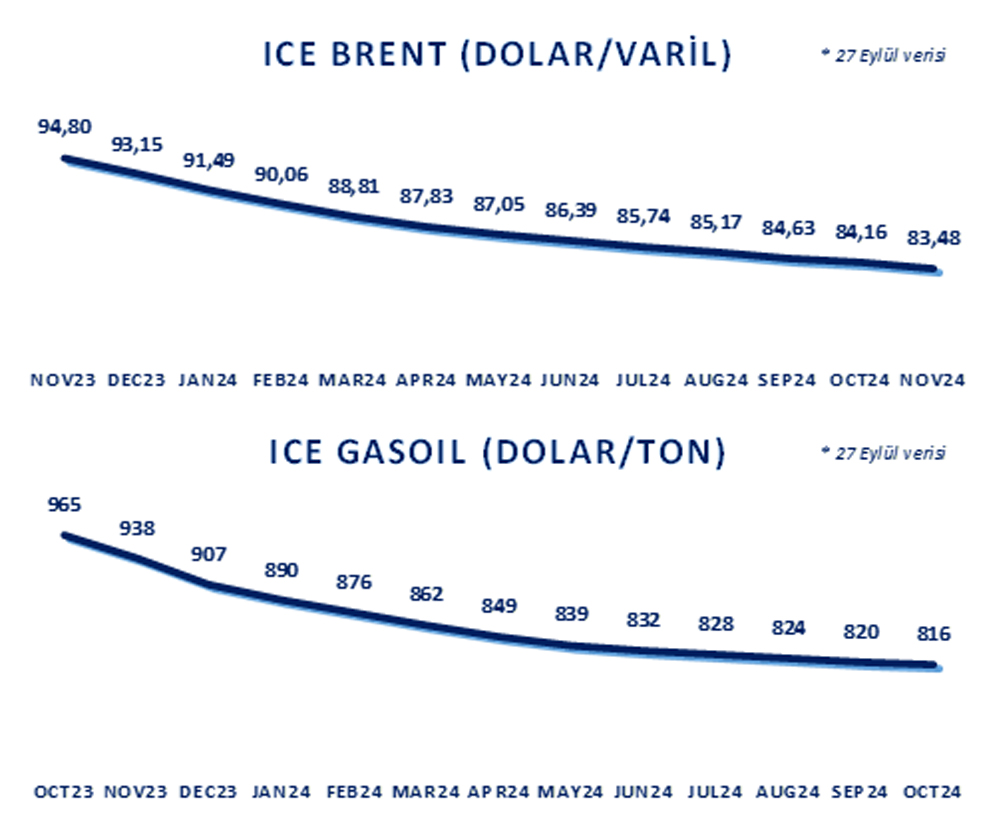

Brent ham petroldeki vadeli kontratların fiyatına bakacak olursanız bir sene sonraki fiyatların bugünkünden 11 dolar aşağıda olduğu görüyoruz (~95 vs 84 dolar varil başı). Gasoil ürün fiyatlarında da benzer bir yapı söz konusu, bir sene sonraki kontrat yaklaşık 150 dolar aşağıda (~965 vs 816 dolar ton başı). Yani özetle piyasa önümüzdeki dönemde arz talep dengesinde normalleşme görüleceğini fiyatlıyor diyebiliriz.

Tanker

Petrol fiyatlarında bu gelişmeler yaşanırken tanker navlunları buna kayıtsız kalmadı. Ama burada da iki ayrı dünya var, birisi ham petrol tanker (crude tanker), diğeri ise ürün tanker (product tanker). Başta VLCC’ler (Very Large Crude Carrier ~250 bin ton kapasite) olmak üzere ham petrol tankerleri, OPEC+ arz kesintilerinden oldukça negatif etkilenmiş durumda. Özellikle, Ortadoğu petrolü bu tür devasa tankerlerle taşındığı için ve en agresif kesintiyi Suudi’ler yaptığı için en çok etkilenen segment olmuş durumda. Günlük bazda Kasım 2022’de +100 bin dolar, Mart 2023’te +90 bin dolar, Haziran 2023’te +80 bin dolar kazanan bir VLCC’nin bugün ancak +30 bin dolar (biraz toparlanmış haliyle) kazandığını görüyoruz. Ürün tankerlerin ise VLCC’lere oranla çok küçük olmalarına rağmen neredeyse aynı parayı kazanmaları söz konusu. Bu durum, Rusya’ya uygulanan yaptırımların ürün tankerlerin seyir dinamiklerini tamamen değiştirmesinden kaynaklanıyor. Zira, petrol ürünlerini taşımak için gölge filo oluşturduğu düşünülen Rusya, yaptığı alım ve kiralamalarla dünya genelinde kullanılabilir ürün tanker sayısını gün geçtikçe azaltıyor. Dolayısıyla, geride kalan yaptırımlara uygun kullanılan ürün tankerlerin daha nadir ve değerli hale gelmesine yol açıyor. Rusya’nın dizel ve benzin ihracatını yasaklaması ürün tanker navlunlarında ilk etapta endişe yaratsa da (günlük +1 milyon varil = neredeyse tüm dünya ürün tanker ticaretinin %6’sı!), uzun süreli olmayacağına dair beklenti nedeniyle fiyatlamalarda şimdilik pek de etki yaratmadı denebilir. VLCC’yi dışarıda tutarsak tanker navlunlarının iyi performans göstermesinin diğer bir sebebi de yeni tanker inşa sayısının ve buna ilişkin talebin düşük seyretmesi olarak görülüyor. Hem tankerlerin sahiplerine 2020 öncesinde çok para kazandırmaması (hatta kaybettirmesi), hem de yeni iklim mevzuatlarının etkisiyle fosil yakıtlara ilişkin belirsizlik nedeniyle yeni tanker siparişleri çok düşük seviyelerde seyrediyor. Bu sene verilen ürün tanker siparişleri 2013’ten bu yana en yüksek seviyesine ulaşmış olsa da, bu siparişlerin teslimlerinin en erken 2025’e olması, tanker arzında yakın zamanda düzelme olmayacağını gösteriyor. Clarksons’ın tahminlerine göre bu yıl hem ham petrol, hem de ürün tankerlerinde filo büyümesi %2 seviyelerinde olacak, tankerlere olan talep büyümesi (tahminler %8 civarı) bunun çok üzerinde olduğu için navlunlardaki güçlü seyir devam edecek gibi duruyor.

Kuru Yük

Şubat ayı ortasında 528 seviyesi ile tarihi dip seviyelerine yaklaşan Baltık Kuru Yük Endeksi (tarihi dibi 2016 Şubat’ta 290; pandemi dönemi dibi 2020 Mayıs’ta 393) yakaladığı yükseliş ivmesiyle 1500 seviyesinin üzerine tırmanmış durumda. Mayıs ayında yeniden psikolojik 1000 seviyesinin altı test edilse de, son dönemde yeniden yükselişin hakim olduğunu görüyoruz. Yine de temkinli olmakta fayda var, çünkü mevsimsellik etkisinin yakında kendisini yakında göstermesi muhtemel. Zira, dünya genelindeki emtia ticaretine bağlı olarak endeks genellikle her sene Eylül-Kasım gibi zirve yapıp, Şubat ayına kadar düşüş eğiliminde oluyor. Kuru yükte en büyük hikaye her zaman olduğu gibi Çin. Burada henüz tam bir toparlanma görülemediği için segmentler arasında ayrışmalar söz konusu, mesela şu aralar devasa Capesize’ların (~170 bin ton kapasite) günlük ortalama kazancı 12 bin dolar gibi komik seviyelerdeyken, görece küçük Supramax’ların (~50 bin ton kapasite) günlük ortalama kazancı 15 bin doların üzerinde seyrediyor. Baltık kuru yük endeksinin daha yukarıları test edebilmesi için, endekste en büyük paya (%40) sahip olan Capesize segmentinin toparlanması gerekiyor. Ama bunun için Çin’in ekonomik problemlerinin, özellikle içinde bulunduğu emlak krizinin yaralarını sarması gerekiyor, zira bu sektör hammadde ticareti açısından dünyanın en önemlilerinden bir tanesi. Dünya kuru yük gemi filosuna baktığımızda da navlunlar açısından görece pozitif bir görüntü var, zira Clarksons’ın verilerine göre bu yıl küresel ticarette %3,2 büyüme beklenirken, filonun yeni gemi teslimleriyle bunun bir tık altında %2,8 oranında büyümesi öngörülüyor.

Konteyner

Konteyner sektörünü en sona bıraktık, çünkü görünüm olarak en kötü durumda olan segment. Tüm dünyada artmaya devam eden faizler ilk olarak tüketici harcamalarını etkilerken, bu da küresel ticaret üzerinden konteyner talebini baltalıyor. Tüm dünyanın takip ettiği ABD Merkez Bankası FED’in son toplantısından anlaşıldığı üzere yakın bir zamanda faizlerde indirime gidilmesi söz konusu olmayacak, enflasyonun belinin bükülebilmesi için faizlerin uzunca bir süre yüksek tutulması gerekecek muhtemelen. Dolayısıyla konteyner segmentine yakın zamanda küresel talep anlamında bir destek söz konusu olmayacak gibi duruyor. Peki arz tarafında durum ne diye bakacak olursak, daha kötü diyebiliriz. Pandemi sonrası astronomik paralar kazanan konteyner şirketleri o kadar çok yeni gemi siparişi verdi ki, sadece bu sene filonun %7’nin üzerinde kapasite olarak büyümesi öngörülüyor. İlave talebin olmadığı bir dünyada bu kadar yeni gemi, navlunlarda muhtemelen negatif seyrin devamına yol açacaktır.

Çağatay Azaklı

CFO / Unerco Petrol